Marcas e Empresas

- Retenção De Lucros

Há quem diga que é bom distribuir dividendos porque dividendos são bons para os acionistas e aumentá-los os beneficia. Outros dizem que é melhor reter lucros, reinvestindo para o crescimento da empresa. O que é melhor, distribuir ou reter? Uma maneira...

- Valor Presente Com Taxa Real E Com Taxa Nominal

Em outro texto, apresentei argumentos a favor da comparação de valores presentes no lugar da comparação de valores futuros. Dois exemplos utilizam taxas nominais e um usa uma taxa real. Qual está certo? Para cálculos de valor presente, a taxa de...

- Investimentos Em Avaliação De Empresas

Em avaliação de empresas, ao lucro líquido (no caso da abordagem do FCFE) ou ao lucro operacional depois de impostos (no caso da abordagem do FCFF) subtrai-se o investimento líquido em capital (Investimento em capital – Depreciação e Amortização)...

- Fluxo De Caixa Negativo

Em uma avaliação que vi recentemente, fez-se uma análise de sensibilidade que mostrou que quanto maior a taxa de desconto, maior o valor da empresa. Quanto maior o desconto, maior o valor? Como isso é possível? O problema dessa avaliação foi ter...

- Avaliação Relativa

Em textos passados, escrevi sobre o método do fluxo de caixa descontado. É um método intensivo em dados e em análises intermediárias, repleto de uma complexidade que sequer comecei a expor nos meus textos anteriores. Um método mais simples é a...

Marcas e Empresas

Análise de sensibilidade

No livro 201 errores en la valoración de empresas, o autor cita uma sentença judicial onde se lê que “não é suficiente dar apenas uma estimativa pontual desses fluxos futuros e deve-se considerar diferentes cenários. A cada um desses cenários e, portanto, aos fluxos de caixa futuros deve-se associar uma probabilidade de ocorrência”. O autor escreve que isso é esquecer que aquilo que se desconta na avaliação por fluxo de caixa já é o valor médio (esperado).

É comum verificar avaliações que utilizam essa análise de sensibilidade, geralmente variando arbitrariamente ou a taxa de desconto ou a taxa de crescimento na perpetuidade.

O problema em variar a taxa de desconto é que essa é uma má maneira de se lidar com a incerteza sobre o prêmio de risco que os investidores exigirão das ações e a exposição dessa empresa ao risco. Variar linearmente e calcular o valor médio se mostra inadequado, como se verá mais adiante.

Quanto à taxa de crescimento, é incorreto fazer a análise simplesmente variando a taxa. Seria necessário modificar também o fluxo de caixa base da perpetuidade. De começo, já deve ser dito que não é qualquer fluxo que deve ser utilizado na perpetuidade, e sim um que torne coerente os reinvestimentos da empresa com o seu crescimento. Na perpetuidade com crescimento, os fluxos de caixa aumentam, os lucros aumentam, o patrimônio líquido aumenta, o capital de giro aumenta, mas deve-se manter constante algumas relações (ROE, capital de giro em relação à receita etc.) sob o risco de fazer projeções acidentais.

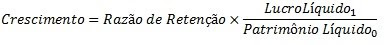

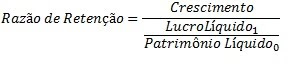

A taxa de crescimento que torna tudo constante (também conhecida como taxa de crescimento sustentável) é:

Crescimento=Razão de Retenção×ROE

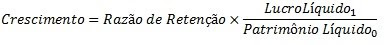

Desenvolvendo melhor:

A fórmula do ROE não é das mais convencionais, mas faz com que o crescimento mantenha o ROE inalterado.

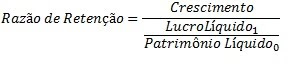

Colocando em função da Razão de Retenção:

Exemplo:

O lucro no período 0 é de 100 e o patrimônio líquido é de 1.000 (antes de incorporar os lucros do período 0). O lucro crescerá 5% e o ROE projetado da empresa é de 10%. Logo, a razão de retenção, segundo a fórmula acima, é de 50%. O dividendo do período 0 é de 50 e o patrimônio líquido aumenta para 1.050. O valor da empresa com taxa de desconto de 9% é de 1.312,5 (52,5/0,04) e o ROE permanecerá em 10% (conforme projetado) para sempre, coerente com as projeções feitas.

Se o crescimento for de 6% e não se alterar nem o dividendo no período 0 (que continuará em 50) nem a razão de retenção, o valor da empresa passa para 1.776 e o ROE se tornará crescente (quando se projetou que seria de 10%) até alcançar 12% em algum momento. O próprio modelo trata de corrigir o erro, mas há uma projeção de ROE crescente na perpetuidade, ou seja, há a projeção de que a empresa, que deveria estar em uma fase estável, continuará ganhando eficiência. Com 4% de crescimento e sem alterar o dividendo no período 0, o valor da empresa passa para 1.040 e o ROE iria caindo até atingir 8%. Ou seja, a projeção a perpetuidade passa a ser de uma perda de eficiência da empresa, quando deveria ser de ganho.

A solução é corrigir a razão de retenção para 60% (crescimento de 6%) ou para 40% (crescimento de 4%), o valor da empresa indo para 1.413 (6%) e 1.248 (4%).

Com esses três valores (1.248, 1.312,50 e 1.413), qual deveria ser o preço máximo que um comprador deveria pagar, segundo essa avaliação, e qual deveria ser o preço mínimo que um devedor deveria receber (respostas que uma avaliação deveria procurar responder)? A resposta não é mínimo de 1.248 e máximo de 1.413, porque o crescimento da empresa não será no mínimo 4% e no máximo 6%. Essa análise de sensibilidade não traz nenhuma informação nova útil mesmo que bem feita. Claro que o crescimento não será de 5% com absoluta certeza, como claro é que não haverá uma taxa de crescimento igual para todos os anos daqui até o fim dos tempos. O que importante é estimar o crescimento esperado e utilizar esse valor na avaliação.

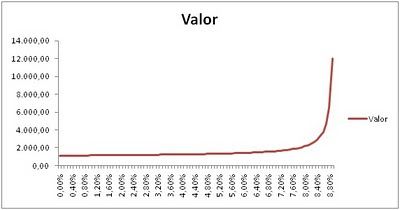

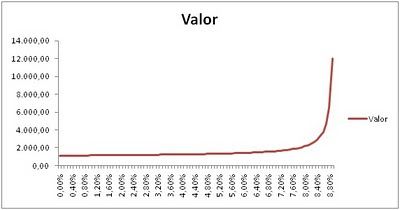

Outro problema está no uso das probabilidades, conforme prognosticado pelo juízo do primeiro parágrafo, em acordo com a “doutrina mais consolidada”. Se a probabilidade do crescimento de 5% for de 50%, 25% para 4% e outros 25% para 6%, o crescimento esperado seria de 5% e, a esse crescimento, o valor seria de 1.312,50, o que é diferente da média ponderada dos valores (1.321,58). Isso acontece porque não há uma relação linear entre crescimento e valor da empresa (ver gráfico).

É comum verificar avaliações que utilizam essa análise de sensibilidade, geralmente variando arbitrariamente ou a taxa de desconto ou a taxa de crescimento na perpetuidade.

O problema em variar a taxa de desconto é que essa é uma má maneira de se lidar com a incerteza sobre o prêmio de risco que os investidores exigirão das ações e a exposição dessa empresa ao risco. Variar linearmente e calcular o valor médio se mostra inadequado, como se verá mais adiante.

Quanto à taxa de crescimento, é incorreto fazer a análise simplesmente variando a taxa. Seria necessário modificar também o fluxo de caixa base da perpetuidade. De começo, já deve ser dito que não é qualquer fluxo que deve ser utilizado na perpetuidade, e sim um que torne coerente os reinvestimentos da empresa com o seu crescimento. Na perpetuidade com crescimento, os fluxos de caixa aumentam, os lucros aumentam, o patrimônio líquido aumenta, o capital de giro aumenta, mas deve-se manter constante algumas relações (ROE, capital de giro em relação à receita etc.) sob o risco de fazer projeções acidentais.

A taxa de crescimento que torna tudo constante (também conhecida como taxa de crescimento sustentável) é:

Crescimento=Razão de Retenção×ROE

Desenvolvendo melhor:

A fórmula do ROE não é das mais convencionais, mas faz com que o crescimento mantenha o ROE inalterado.

Colocando em função da Razão de Retenção:

Exemplo:

O lucro no período 0 é de 100 e o patrimônio líquido é de 1.000 (antes de incorporar os lucros do período 0). O lucro crescerá 5% e o ROE projetado da empresa é de 10%. Logo, a razão de retenção, segundo a fórmula acima, é de 50%. O dividendo do período 0 é de 50 e o patrimônio líquido aumenta para 1.050. O valor da empresa com taxa de desconto de 9% é de 1.312,5 (52,5/0,04) e o ROE permanecerá em 10% (conforme projetado) para sempre, coerente com as projeções feitas.

Se o crescimento for de 6% e não se alterar nem o dividendo no período 0 (que continuará em 50) nem a razão de retenção, o valor da empresa passa para 1.776 e o ROE se tornará crescente (quando se projetou que seria de 10%) até alcançar 12% em algum momento. O próprio modelo trata de corrigir o erro, mas há uma projeção de ROE crescente na perpetuidade, ou seja, há a projeção de que a empresa, que deveria estar em uma fase estável, continuará ganhando eficiência. Com 4% de crescimento e sem alterar o dividendo no período 0, o valor da empresa passa para 1.040 e o ROE iria caindo até atingir 8%. Ou seja, a projeção a perpetuidade passa a ser de uma perda de eficiência da empresa, quando deveria ser de ganho.

A solução é corrigir a razão de retenção para 60% (crescimento de 6%) ou para 40% (crescimento de 4%), o valor da empresa indo para 1.413 (6%) e 1.248 (4%).

Com esses três valores (1.248, 1.312,50 e 1.413), qual deveria ser o preço máximo que um comprador deveria pagar, segundo essa avaliação, e qual deveria ser o preço mínimo que um devedor deveria receber (respostas que uma avaliação deveria procurar responder)? A resposta não é mínimo de 1.248 e máximo de 1.413, porque o crescimento da empresa não será no mínimo 4% e no máximo 6%. Essa análise de sensibilidade não traz nenhuma informação nova útil mesmo que bem feita. Claro que o crescimento não será de 5% com absoluta certeza, como claro é que não haverá uma taxa de crescimento igual para todos os anos daqui até o fim dos tempos. O que importante é estimar o crescimento esperado e utilizar esse valor na avaliação.

Outro problema está no uso das probabilidades, conforme prognosticado pelo juízo do primeiro parágrafo, em acordo com a “doutrina mais consolidada”. Se a probabilidade do crescimento de 5% for de 50%, 25% para 4% e outros 25% para 6%, o crescimento esperado seria de 5% e, a esse crescimento, o valor seria de 1.312,50, o que é diferente da média ponderada dos valores (1.321,58). Isso acontece porque não há uma relação linear entre crescimento e valor da empresa (ver gráfico).

Variar a taxa de desconto também resultaria nos mesmos problemas, com o valor médio utilizando três cenários sendo diferente do que usando a taxa de desconto média.

Ao utilizar a perpetuidade com crescimento para calcular o valor de uma empresa, deve-se estimar uma razão de retenção que mantenha tudo constante ao longo do tempo (ou seja, não haverá outra projeção sobre o futuro que não seja a manutenção de tudo) com base em um crescimento esperado e utilizar essa taxa de crescimento esperada e uma taxa de desconto esperada para calcular o valor esperado que, se fosse o preço de mercado, resultaria em uma rentabilidade esperada iguala à taxa de desconto esperada.

Ao utilizar a perpetuidade com crescimento para calcular o valor de uma empresa, deve-se estimar uma razão de retenção que mantenha tudo constante ao longo do tempo (ou seja, não haverá outra projeção sobre o futuro que não seja a manutenção de tudo) com base em um crescimento esperado e utilizar essa taxa de crescimento esperada e uma taxa de desconto esperada para calcular o valor esperado que, se fosse o preço de mercado, resultaria em uma rentabilidade esperada iguala à taxa de desconto esperada.

loading...

- Retenção De Lucros

Há quem diga que é bom distribuir dividendos porque dividendos são bons para os acionistas e aumentá-los os beneficia. Outros dizem que é melhor reter lucros, reinvestindo para o crescimento da empresa. O que é melhor, distribuir ou reter? Uma maneira...

- Valor Presente Com Taxa Real E Com Taxa Nominal

Em outro texto, apresentei argumentos a favor da comparação de valores presentes no lugar da comparação de valores futuros. Dois exemplos utilizam taxas nominais e um usa uma taxa real. Qual está certo? Para cálculos de valor presente, a taxa de...

- Investimentos Em Avaliação De Empresas

Em avaliação de empresas, ao lucro líquido (no caso da abordagem do FCFE) ou ao lucro operacional depois de impostos (no caso da abordagem do FCFF) subtrai-se o investimento líquido em capital (Investimento em capital – Depreciação e Amortização)...

- Fluxo De Caixa Negativo

Em uma avaliação que vi recentemente, fez-se uma análise de sensibilidade que mostrou que quanto maior a taxa de desconto, maior o valor da empresa. Quanto maior o desconto, maior o valor? Como isso é possível? O problema dessa avaliação foi ter...

- Avaliação Relativa

Em textos passados, escrevi sobre o método do fluxo de caixa descontado. É um método intensivo em dados e em análises intermediárias, repleto de uma complexidade que sequer comecei a expor nos meus textos anteriores. Um método mais simples é a...