Marcas e Empresas

- Retornos Iniciais Ao Redor Do Mundo

(Cross-country IPOs: What explains differences in underpricing?)Suman Banerjee, Lili Daí e Keshab ShresthaJournal of Corporate Finance. Volume 17. 2011 Já tratei em outras ocasiões dos retornos elevados no primeiro dia de negociações das ofertas...

- Corrupção E Valor Das Empresas

(Corruption and International Valuation: Does Virtue Pay)Charles M.C. Lee e David NgJournal of Investing. Inverno. 2009 O artigo examina o efeito da corrupção no valor das empresas. A corrupção é medida pelo Índice de Corrupção Percebida da Transparência...

- Modelo De Três Fatores

O modelo de três fatores de Fama e French, surgido principalmente a partir de um artigo dos autores no Journal of Finance em 1992 (The Cross-Section of Expected Stock Returns), é utilizado para explicar os retornos de ações e é uma alternativa ao...

- Conexões Políticas E Retorno De Ações

Um conjunto de estudos analisa a relação entre conexões políticas e retorno anormal das ações (após ajustar por risco e considerar outros fatores que influenciariam o preço das ações). Como em outros textos, não li completamente os artigos,...

- Journal Of Corporate Finance Nº. 15 Edições 3 E 4

Proteção legal aos investidores, governança corporativa e o custo de capital próprio. CHEN, Kevin, CHEN, Zhihong e WEI, John. (Edição 3) Em outro artigo, sobre governança corporativa aqui comentado, foi feita, apenas de passagem, a hipótese de...

Marcas e Empresas

Conexões políticas e custo de capital

|

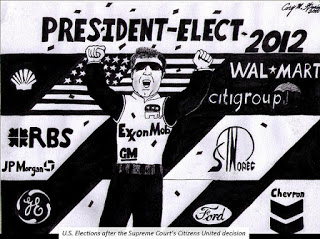

(Não seria bom que os candidatos fossem que nem pilotos de Fórmula Um, com as marcas dos patrocinadores no uniforme? Fonte da imagem: Cory M. Grenier em seu Flickr.) |

(Political connections and the cost of equity capital)

Narjess Boubakri, Omrane Guedhami, Dev Mishra e Walid Saffar.

Journal of Corporate Finance. Volume 18. 541-559. 2012.

Já escrevi anteriormente (aqui e aqui) sobre o efeito das conexões políticas (contribuições para campanhas ou donos que também são políticos) nos aspectos econômicos das empresas, as evidências mostrando que as empresas se beneficiam de suas conexões na forma de maior rentabilidade e alta nas ações quando as conexões são eleitas. Por outro lado, quando há algum escândalo ou perda de cargo, as empresas conectadas também sofrem, de forma que as conexões políticas são bênçãos mistas para as empresas. Esse é um tema ainda bastante pesquisa e sempre sai pesquisas novas. A pesquisa de Boubakri et. al. (2012) mostra o efeito das contribuições no custo de capital analisando empresas de diversos países (Brasil não incluso).

Os autores utilizaram a mesma amostra utilizada por Faccio (2006), analisando 26 países no período 1997-2001. A empresa é considerada conectada se o principal acionista ou algum alto executivo é político eleito ou está relacionado de alguma forma (por parentesco ou amizade) com algum político. Para o cálculo do custo de capital, os autores procuraram utilizar uma metodologia com dados ex-ante, mas que não dependam dos retornos históricos e sim do custo implícito no preço das ações. Os autores adotam quatro metodologias diferentes, na falta de um consenso sobre qual deveria ser utilizada, tirando uma média do custo projetado por cada modelo: Gebhardt (2001), Claus e Thomas (2001), Easton (2004) e Ohlson and Juettner-Nauroth (2005). As análises são feitas comparando com empresas não conectadas semelhantes, cada empresa conectada sendo combinado com uma empresa do mesmo país, da mesma indústria e com mesmas características (tamanho, alavancagem, Preço/Valor Patrimonial etc.).

Os autores passam então a analisar o custo de capital em função do fato da empresa ser conectada e uma série de controles. As análises são feitas utilizando a base completa ou apenas as empresas conectadas e as suas semelhantes. Em todas as análises, os autores encontram evidências de que há uma relação negativa entre conexão política e custo de capital, ou seja, as empresas conectadas possuem menor custo de capital. Os autores expandem a análise discriminando o tipo de conexão que a empresa possui. Primeiro, examinam se a relação é através do governo, do parlamento ou de relacionamento próximo, apenas o último tipo de conexão afetando de maneira significativa o custo de capital. Depois, examinam se a conexão se dá na diretoria ou através de propriedade, os autores determinando que a relação negativa com o custo de capital se concentra nas conexões através de propriedade. As variáveis de controle se comportam do modo esperado, tamanho estando negativamente relacionado com o custo de capital, por exemplo.

A análise principal é complementada por testes de robustez. O primeiro é utilizar uma variável instrumental para mitigar possíveis problemas de endogeneidade (conexão política estar relacionada com outra variável e esta seria a verdadeira razão do menor custo de capital). A variável instrumental escolhida foi a exigência de divulgação de informação da conexão. A regressão em dois estágios começa estimando a conexão política através da exigência de divulgação, sendo encontrado que em países em que é exigido que as conexões divulguem suas relações possuem menor probabilidade de terem empresas conectadas. Mesmo considerando essa nova variável, há relação entre conexão política e custo de capital. Uma série de outros testes são realizados. Primeiro, modificam a variável dependente, utilizando os modelos individualmente, e não uma média dos quatro, ou utilizam o prêmio sobre o risco ao invés do custo de capital bruto ou modificam os parâmetros para o cálculo do custo de capital. Depois, incluem novas variáveis de controle, como uma aproximação para o nível de desenvolvimento do país (logaritmo do PIB per capita), a classificação de crédito do país como variáveis de controle e o crescimento de longo prazo nos lucros. Também modificam as variáveis já nos modelos, mudando a estimativa de erro dos analistas e trocando a variável tamanho por cobertura de analistas, já que entende-se que o efeito do tamanho está relacionado com a disponibilidade de informações. Por fim, há mudanças na composição da amostra, eliminando as empresas financeiras, removendo países com menos de cinco empresas conectadas, excluindo Indonésia e França, ao mesmo tempo ou em separado, e modificando a maneira de combinar as empresas comparáveis. De todas essas mudanças, apenas a exclusão de Indonésia e França juntas da base altera a significância estatística (para o nível de 10%), mas nada muda o sinal do coeficiente que indica que a empresa é conectada e indicando haver relação negativa entre conexão e custo de capital.

Na última parte do artigo, os autores fazem testes adicionais e examinam como outros fatores influenciam a relação observada. O primeiro teste é sobre os resgates de empresas, a amostra sendo separada entre países que tiveram casos de resgate e os que não tiveram, a relação negativa se verificando apenas nos países em que tiveram resgates. Isso pode indicar que os investidores em países com maior compadrio entre governo e empresas acreditam que as empresas conectadas são menos arriscadas e aceitam retornos menores. É como se a ação da empresa conectada viesse com uma opção de venda, que é o resgate governamental. A segunda questão é sobre o desenvolvimento do mercado, relacionado com a liquidez das ações, verificando-se que o efeito negativo no custo de capital só se dá nos mercados menos desenvolvidos. Em países menos democráticos (segundo indicadores de um guia sobre o assunto) e mais corruptos (conforme Kaufmann et. al. (2008)) e em países com menor liberdade de imprensa (segundo Dyck e Zingales (2004)) registram a relação negativa estabelecida entre custo de capital e conexão política, mas não as suas contrapartes (países mais democráticos, menos corruptos e com maior liberdade de imprensa). Curiosamente, hoje em dia os países menos democráticos e com menor liberdade de imprensa são os que mais se dizem amigos do povo, mas, aparentemente são os reis do capitalismo de compadrio. Assim, de forma geral, pior ambiente institucional está associado com menor custo de capital para as empresas conectadas, favorecendo os compadres do governo em detrimento do restante da economia.

Por fim, separando a amostra em relação a alguma característica da empresa permite examinar quais são os fatores mais relacionados com maior valor das conexões políticas. Coerente com a literatura anterior, os autores determinam que empresas maiores e mais antigas se beneficiam das conexões, mas não as empresas menores e mais novas. Com relação à alavancagem, tanto as muito quanto as pouco alavancadas registram uma queda no custo de capital por conta da conexão política. Se muito, o efeito parece ser maior para as empresas mais alavancadas, mas os autores não examinaram essa questão.

Em suma, empresas conectadas politicamente registram um menor custo de capital, efeito concentrado em países com pior ambiente institucional e mais significativo para empresas maiores e mais antigas. Isso complementa a literatura sobre o valor das conexões políticas ao mostrar também os efeitos no custo de capital das empresas.

loading...

- Retornos Iniciais Ao Redor Do Mundo

(Cross-country IPOs: What explains differences in underpricing?)Suman Banerjee, Lili Daí e Keshab ShresthaJournal of Corporate Finance. Volume 17. 2011 Já tratei em outras ocasiões dos retornos elevados no primeiro dia de negociações das ofertas...

- Corrupção E Valor Das Empresas

(Corruption and International Valuation: Does Virtue Pay)Charles M.C. Lee e David NgJournal of Investing. Inverno. 2009 O artigo examina o efeito da corrupção no valor das empresas. A corrupção é medida pelo Índice de Corrupção Percebida da Transparência...

- Modelo De Três Fatores

O modelo de três fatores de Fama e French, surgido principalmente a partir de um artigo dos autores no Journal of Finance em 1992 (The Cross-Section of Expected Stock Returns), é utilizado para explicar os retornos de ações e é uma alternativa ao...

- Conexões Políticas E Retorno De Ações

Um conjunto de estudos analisa a relação entre conexões políticas e retorno anormal das ações (após ajustar por risco e considerar outros fatores que influenciariam o preço das ações). Como em outros textos, não li completamente os artigos,...

- Journal Of Corporate Finance Nº. 15 Edições 3 E 4

Proteção legal aos investidores, governança corporativa e o custo de capital próprio. CHEN, Kevin, CHEN, Zhihong e WEI, John. (Edição 3) Em outro artigo, sobre governança corporativa aqui comentado, foi feita, apenas de passagem, a hipótese de...