Marcas e Empresas

Negócio coloca maior parte da empresa nas mãos do fundo Axxon, e os 10% restantes ficam com três acionistas, entre eles o CEO da companhia, Phillipe Enaud

A Dalkia Brasil, empresa subsidiária do Grupo Veolia, anunciou na noite desta quinta-feira (5), em evento para o mercado, a venda de 90% do capital da empresa para o fundo de private equity Axxon, os 10% restantes ficaram diluídos entre três executivos e como fundo Marceau Finance. Com a mudança, a marca passa a se chamar Vivante.

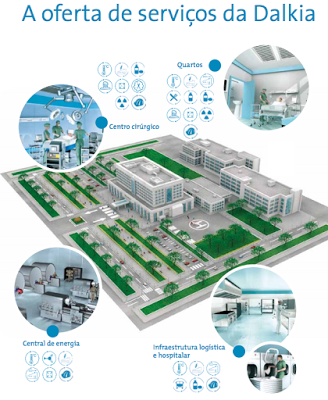

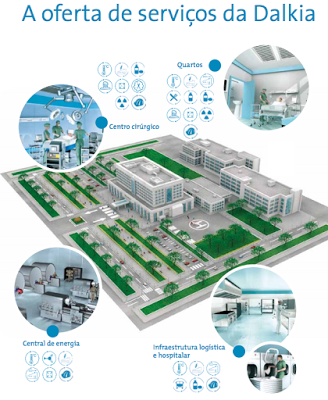

A mudança de estratégia tem o objetivo de atuar mais fortemente nas áreas de facilities e manutenção – onde está a atuação da marca em saúde – e deixar o foco na parte de energia. “Tentamos ser uma empresa que nunca fomos”, disse o CEO da marca, Phillipe Enaud, durante o evento, acrescentando que “somos uma empresa de facilities e manutenção com muito orgulho”.

Enaud é um dos fundadores da Dalkia Brasil, onde atuou até 2006 como diretor geral. Depois assumiu diversos cargos da marca na Europa e voltou no ano passado assumindo a posição de CEO da Dalkia no Brasil. Segundo ele, ao voltar ao Brasil já existia o pensamento sobre a operação com um fundo de investimento.

“Francês de sangue e brasileiro de alma” como se define, Enaud continuará como CEO da Vivante e é um dos três novos acionistas da marca dividindo com Hamilton Quirino e Kleber Lima, os 10% do capital da companhia. O fundo Marceau deterá uma parte simbólica.

Saúde

O executivo promete continuar com foco nas Parcerias Público Privadas (PPP), onde tem como modelo a primeira PPP em um hospital brasileiro: o Hospital do Subúrbio em Salvador por meio do consórcio Prodal (Promédica e Dalkia). Outra PPP já está fechada, desta vez em Belo Horizonte (MG) para construção do Hospital Novo Metropolitano, consórcio montado entre a marca, a Andrade Gutierrez e a Gocil Segurança e Serviços, conforme noticiado pelo Saúde Web.

O valor da operação não foi revelado, mas em 2012, a empresa R$ 330 milhões em todas divisões, e alcançou um crescimento de aproximadamente 15%. A companhia tem cerca de 4.500 colaboradores e, segundo o executivo, promete repetir o desempenho do ano passado com um faturamento aproximado. Enaud também não descarta uma futura abertura de capital, mas deixou claro que isso “dependerá do crescimento”.

Fonte: saudeweb 06/09/2013

- Cade Aprova Mudança No Controle Da Dalkia Brasil

A Superintendência-Geral do Conselho Administrativo de Defesa Econômica (Cade) aprovou, sem restrições, operação entre as empresas Dalkia e Brookfield Brasil. Pelo negócio, a Dalkia compra os 20% de participação na Dalkia Brasil detidos pela...

- Golden Cross Pode Estar à Venda

Segundo reportagem do Valor Econômico, operadora de planos de saúde está negociando sua venda com fundo americano Depois de a Amil ser vendida a uma companhia estrangeira, a Golden Cross - companhia de planos de saúde - negocia a sua venda para um...

- Dalkia Vai às Compras Com Plano De Dobrar De Tamanho Em 5 Anos

Setor elétrico é alvo de interesse da Dalkia no país De origem francesa, companhia especializada em serviços de infraestrutura e eficiência energética teve faturamento de R$ 318 milhões no Brasil no ano passado e prospecta novas áreas...

- Sírio-libanês Fecha Contrato De R$ 600 Milhões Com Governo De Sp

O Hospital Sírio-Libanês assinou contrato de cerca de R$ 600 milhões com a Secretária de Estado da Saúde de São Paulo para administrar, durante cinco anos, o Hospital Geral do Grajaú e o Ambulatório Médico de Especialidades (AME) Interlagos,...

- Gp Passa A Ter 100% Da Fogo De Chão

Com a operação, fundo de private equity, que já detinha 35% da rede de churrascarias, será controladora de 23 restaurantes São Paulo - A GP Investiments, fundo de private equity, anunciou a compra de 65% da rede brasileira Fogo de Chão. Com o...

Marcas e Empresas

Dalkia Brasil vende 90% do capital e assume nome Vivante

Negócio coloca maior parte da empresa nas mãos do fundo Axxon, e os 10% restantes ficam com três acionistas, entre eles o CEO da companhia, Phillipe Enaud

A Dalkia Brasil, empresa subsidiária do Grupo Veolia, anunciou na noite desta quinta-feira (5), em evento para o mercado, a venda de 90% do capital da empresa para o fundo de private equity Axxon, os 10% restantes ficaram diluídos entre três executivos e como fundo Marceau Finance. Com a mudança, a marca passa a se chamar Vivante.

A mudança de estratégia tem o objetivo de atuar mais fortemente nas áreas de facilities e manutenção – onde está a atuação da marca em saúde – e deixar o foco na parte de energia. “Tentamos ser uma empresa que nunca fomos”, disse o CEO da marca, Phillipe Enaud, durante o evento, acrescentando que “somos uma empresa de facilities e manutenção com muito orgulho”.

Enaud é um dos fundadores da Dalkia Brasil, onde atuou até 2006 como diretor geral. Depois assumiu diversos cargos da marca na Europa e voltou no ano passado assumindo a posição de CEO da Dalkia no Brasil. Segundo ele, ao voltar ao Brasil já existia o pensamento sobre a operação com um fundo de investimento.

“Francês de sangue e brasileiro de alma” como se define, Enaud continuará como CEO da Vivante e é um dos três novos acionistas da marca dividindo com Hamilton Quirino e Kleber Lima, os 10% do capital da companhia. O fundo Marceau deterá uma parte simbólica.

Saúde

O executivo promete continuar com foco nas Parcerias Público Privadas (PPP), onde tem como modelo a primeira PPP em um hospital brasileiro: o Hospital do Subúrbio em Salvador por meio do consórcio Prodal (Promédica e Dalkia). Outra PPP já está fechada, desta vez em Belo Horizonte (MG) para construção do Hospital Novo Metropolitano, consórcio montado entre a marca, a Andrade Gutierrez e a Gocil Segurança e Serviços, conforme noticiado pelo Saúde Web.

O valor da operação não foi revelado, mas em 2012, a empresa R$ 330 milhões em todas divisões, e alcançou um crescimento de aproximadamente 15%. A companhia tem cerca de 4.500 colaboradores e, segundo o executivo, promete repetir o desempenho do ano passado com um faturamento aproximado. Enaud também não descarta uma futura abertura de capital, mas deixou claro que isso “dependerá do crescimento”.

Fonte: saudeweb 06/09/2013

loading...

- Cade Aprova Mudança No Controle Da Dalkia Brasil

A Superintendência-Geral do Conselho Administrativo de Defesa Econômica (Cade) aprovou, sem restrições, operação entre as empresas Dalkia e Brookfield Brasil. Pelo negócio, a Dalkia compra os 20% de participação na Dalkia Brasil detidos pela...

- Golden Cross Pode Estar à Venda

Segundo reportagem do Valor Econômico, operadora de planos de saúde está negociando sua venda com fundo americano Depois de a Amil ser vendida a uma companhia estrangeira, a Golden Cross - companhia de planos de saúde - negocia a sua venda para um...

- Dalkia Vai às Compras Com Plano De Dobrar De Tamanho Em 5 Anos

Setor elétrico é alvo de interesse da Dalkia no país De origem francesa, companhia especializada em serviços de infraestrutura e eficiência energética teve faturamento de R$ 318 milhões no Brasil no ano passado e prospecta novas áreas...

- Sírio-libanês Fecha Contrato De R$ 600 Milhões Com Governo De Sp

O Hospital Sírio-Libanês assinou contrato de cerca de R$ 600 milhões com a Secretária de Estado da Saúde de São Paulo para administrar, durante cinco anos, o Hospital Geral do Grajaú e o Ambulatório Médico de Especialidades (AME) Interlagos,...

- Gp Passa A Ter 100% Da Fogo De Chão

Com a operação, fundo de private equity, que já detinha 35% da rede de churrascarias, será controladora de 23 restaurantes São Paulo - A GP Investiments, fundo de private equity, anunciou a compra de 65% da rede brasileira Fogo de Chão. Com o...