Marcas e Empresas

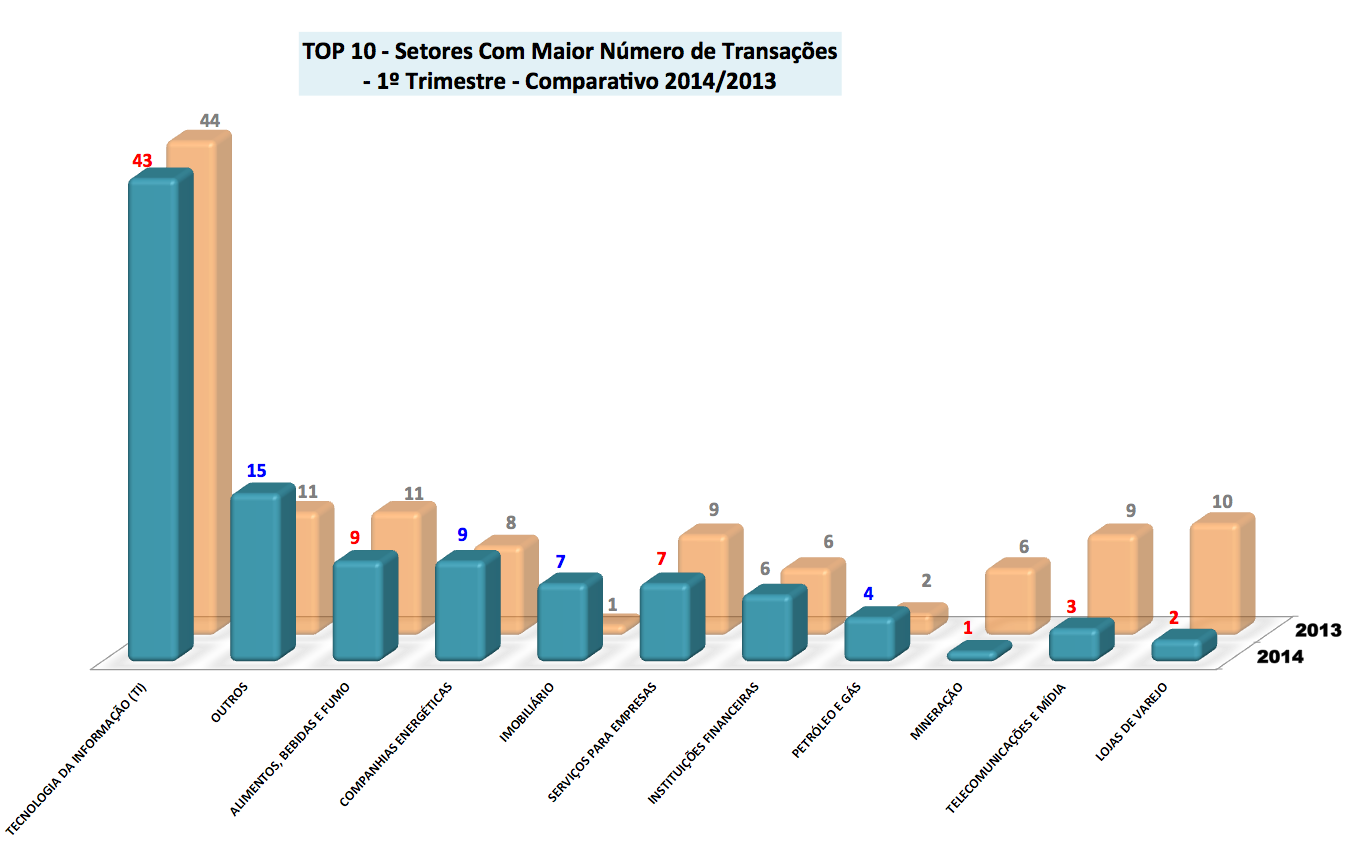

No mês de março/14, foram 40 negócios de Fusões e Aquisições anunciados com destaque pela imprensa, envolvendo direta ou indiretamente empresas brasileiras de 12 setores - redução de 18,4%, em relação ao mês anterior e corresponde a um investimento total estimado de R$ 9,7 bilhões, representando uma queda de 19,6% em relação a fev/14.

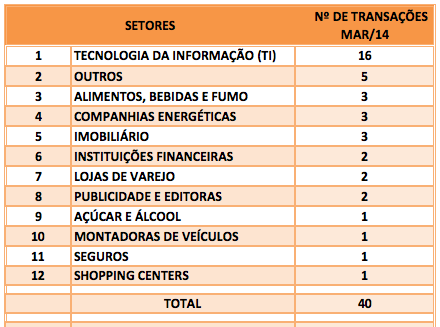

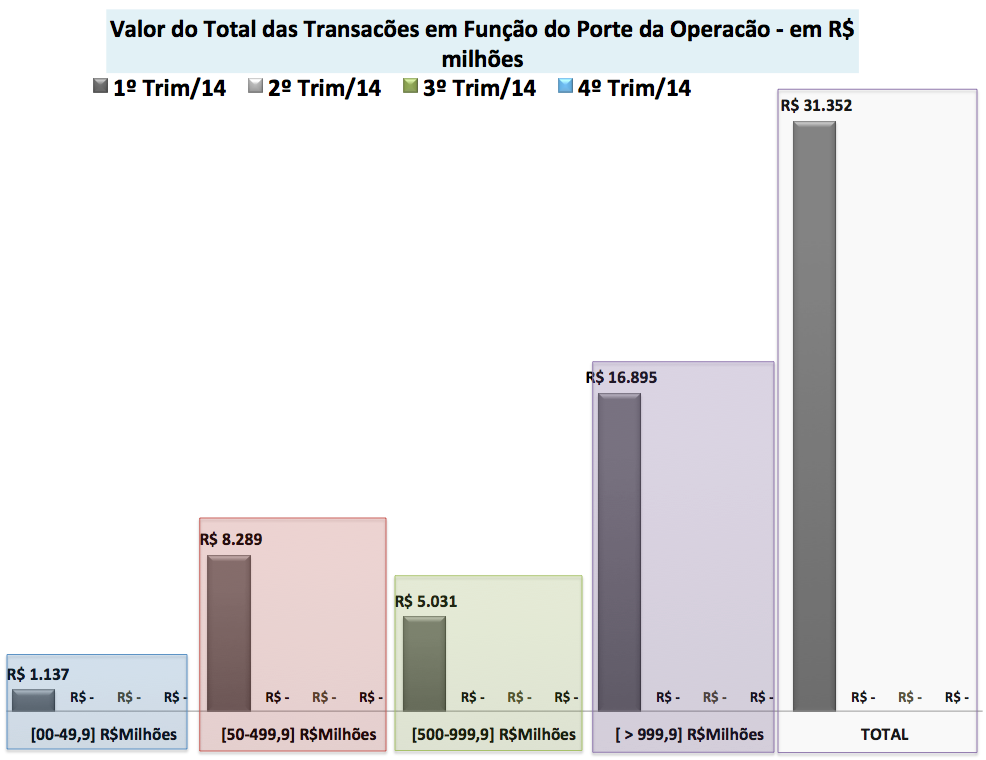

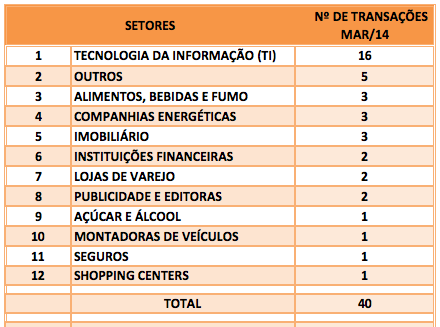

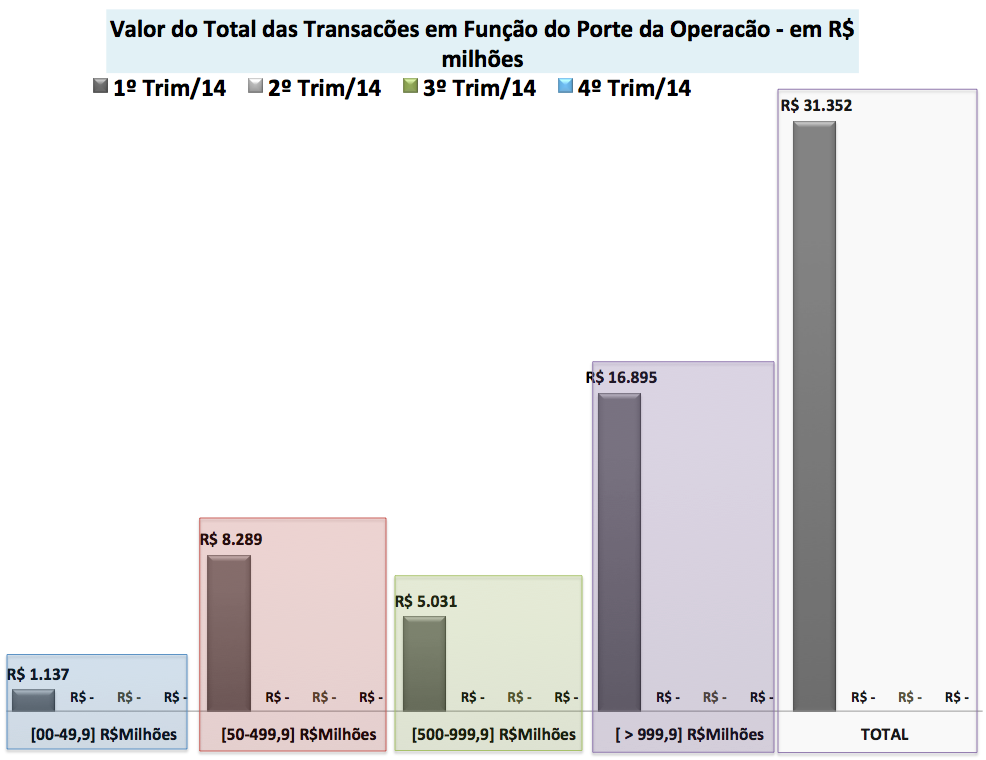

No 1º Trim/14 apurou-se uma queda de 18,7% no total das transações (139) comparado com mesmo período de 2013. O valor total do investimento nos primeiros três meses de 2014 alcançou R$ 31,4 bilhões.

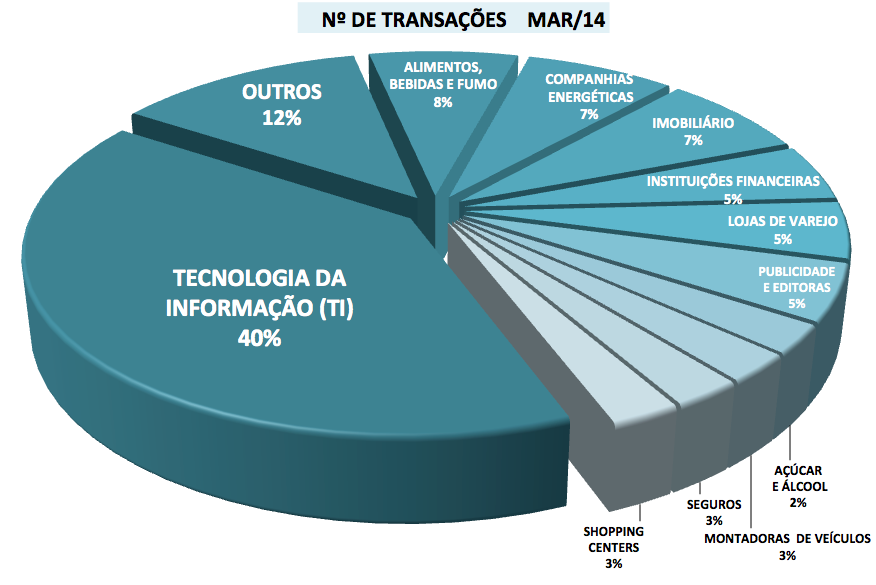

Os setores de TECNOLOGIA DA INFORMAÇÃO (TI) e OUTROS foram os mais ativos no mês de marco.

A operação de maior expressão foi por conta da BR Properties envolvendo a venda de imóveis por R$3,18 bi para grupo GLP.

Operações de Fusões e Aquisições divulgadas com destaque pela imprensa brasileira no decorrer do mês de MARÇO e 1º TRIMESTRE de 2014.

Os 5 setores mais ativos responderam por 75% do total das operações e 85% do valor total dos investimentos .

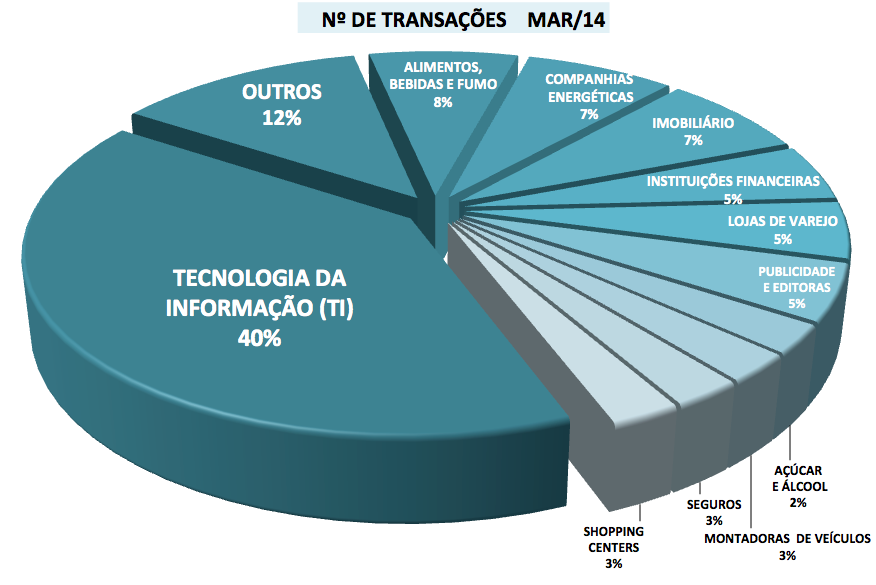

Apuradas 40 transações no mês de março/14, em 12 setores da economia brasileira, registrando uma queda de 18,4% em relação ao mês anterior ( 49 operações).

Apuradas 40 transações no mês de março/14, em 12 setores da economia brasileira, registrando uma queda de 18,4% em relação ao mês anterior ( 49 operações).

Constata-se uma acentuada queda de 38,5% no comparativo do número de transações realizadas no mês de março de 2014 em relação ao mesmo mês de 2013.

O mesmo acontece em relação ao 1º Trim./14, confrontado com igual período de 2013, queda de 18,7%

Em março/14, o segmento TECNOLOGIA DA INFORMAÇÃO (TI) continua liderando com a realização de 16 transações representando 40% do total.

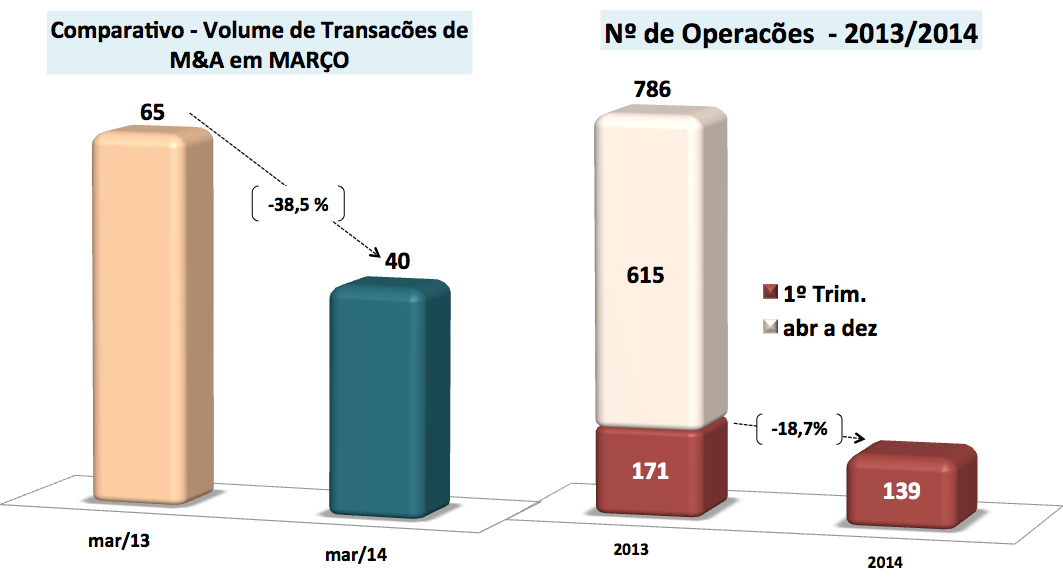

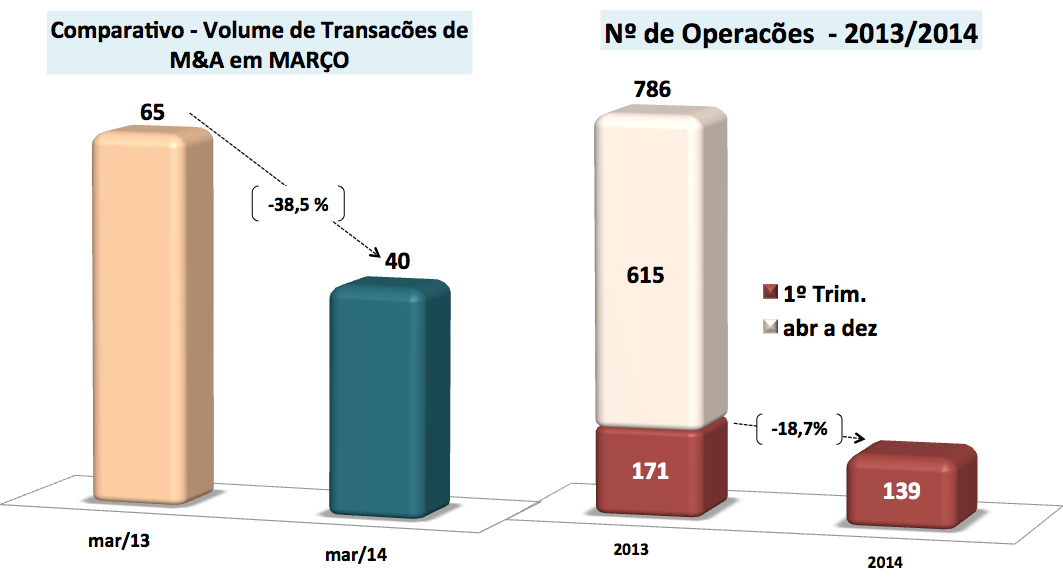

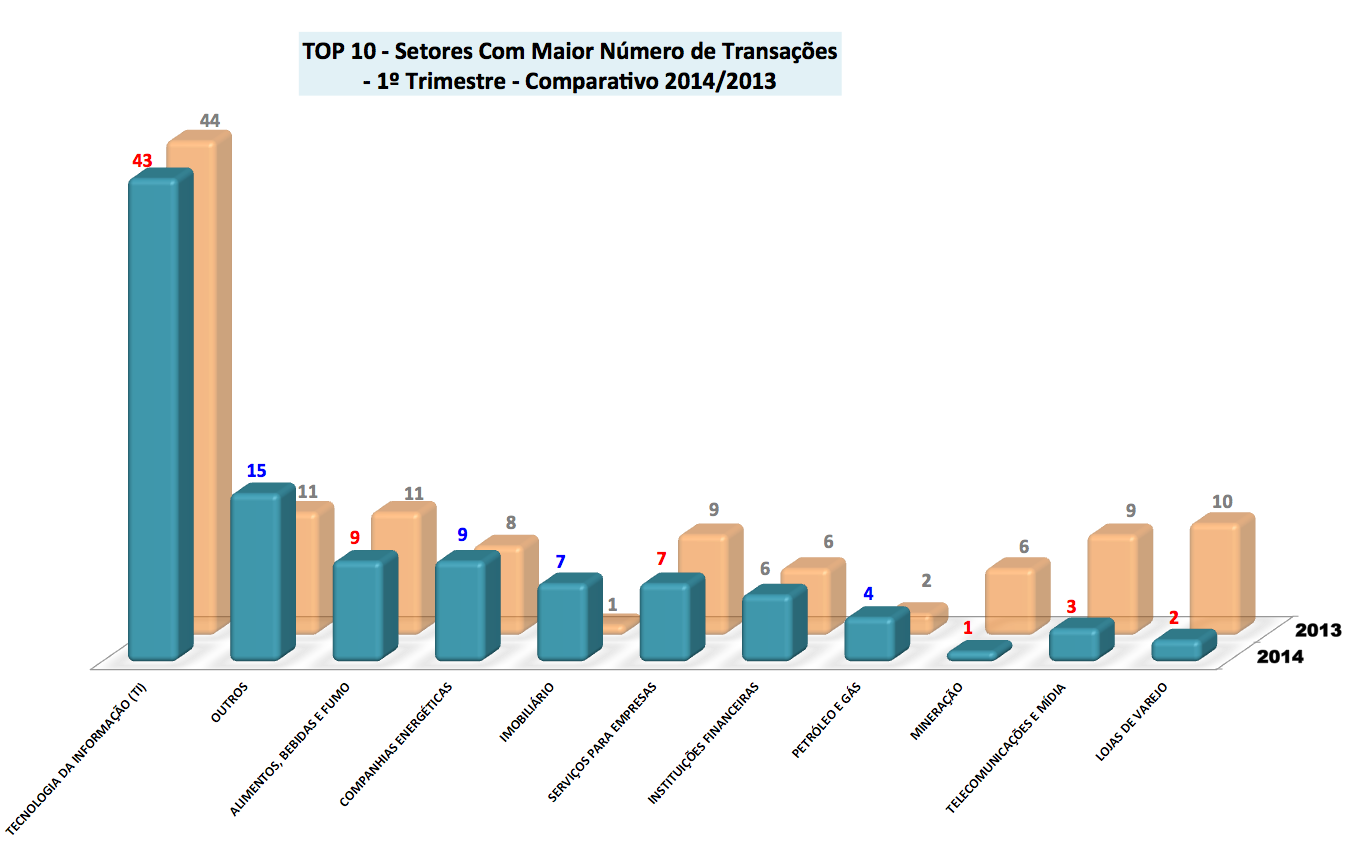

No gráfico dos Top 10 setores mais ativos no 1º Trim., além de TI, destacam-se OUTROS; ALIMENTOS, BEBIDAS E FUMO e COMPANHIAS ENERGÉTICAS.

Os setores que apresentaram maiores quedas no nº de transações no 1º Trim/14, em relação ao mesmo período de 2013, foram LOJAS DE VAREJO e TELECOMUNICAÇÕES E MÍDIA.

Por sua vez, os setores que mais cresceram no nº de operações no 1ºTrim/14, em relação ao mesmo período de 2013, foram: IMOBILIÁRIO e OUTROS.

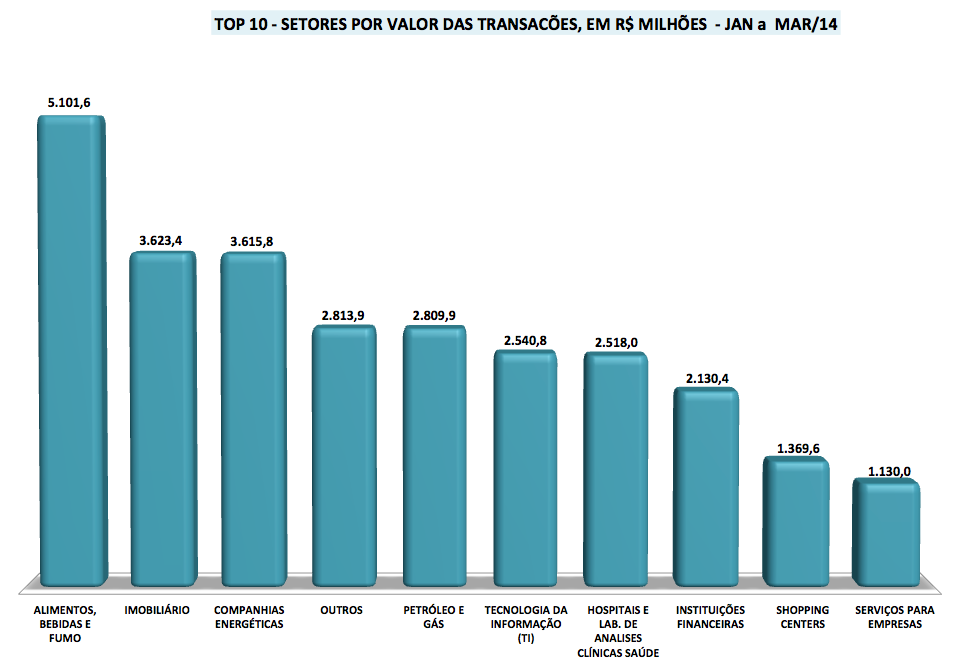

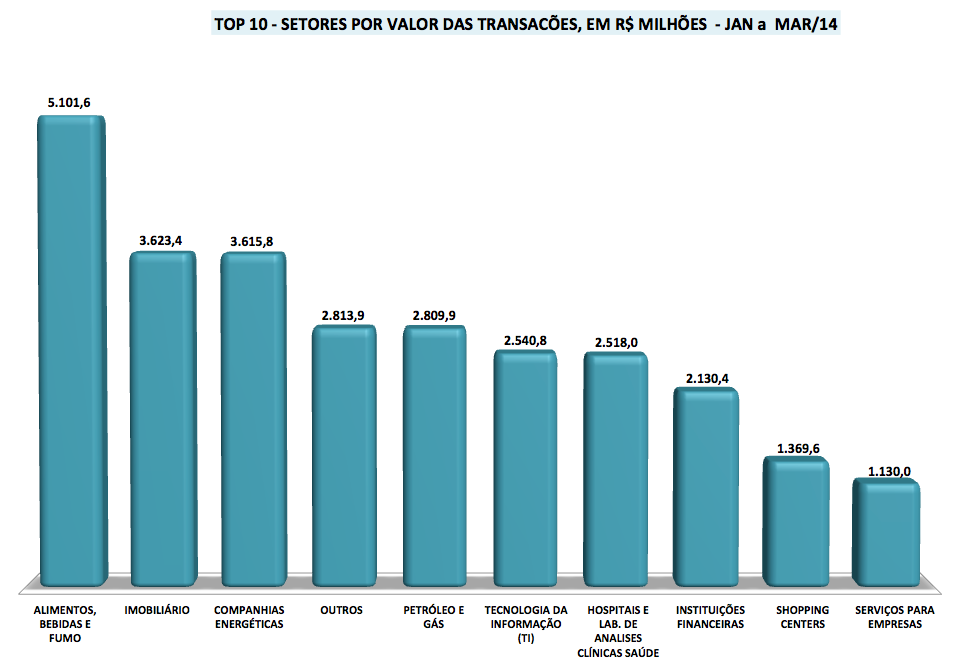

O setor de IMOBILIÁRIO foi o de maior expressão entre os investimentos realizados no mês de mar/14, no compto total dos Valores Divulgados (89,9%) e Não Divulgados (10,1%). Já no 1º Trim/14, foi o setor de ALIMENTOS, BEBIDAS E FUMO.

O setor de IMOBILIÁRIO foi o de maior expressão entre os investimentos realizados no mês de mar/14, no compto total dos Valores Divulgados (89,9%) e Não Divulgados (10,1%). Já no 1º Trim/14, foi o setor de ALIMENTOS, BEBIDAS E FUMO.

No gráfico TOP 10, abaixo, estão relacionados por ordem de relevância os investimentos acumulados realizados no 1º Trim./14, ALIMENTOS, BEBIDAS E FUMO; IMOBILIÁRIO e COMPANHIAS ENERGÉTICAS

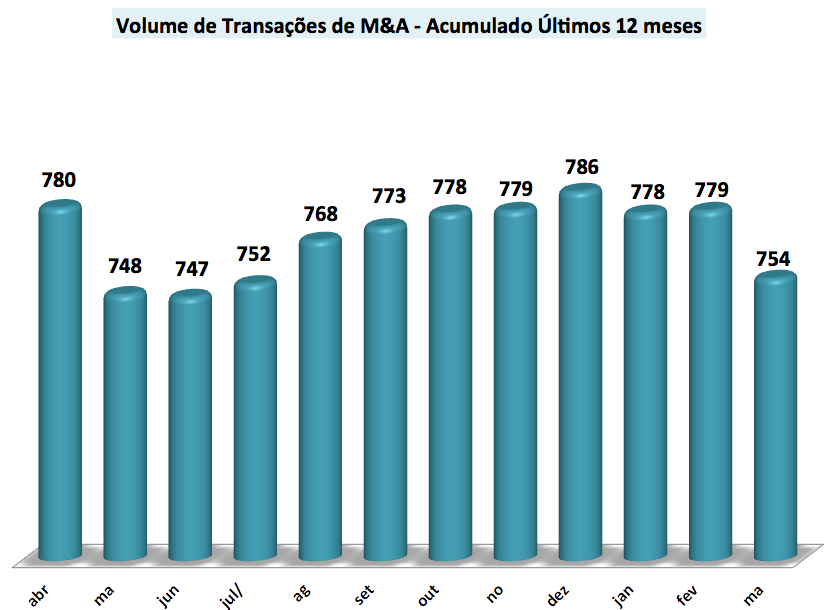

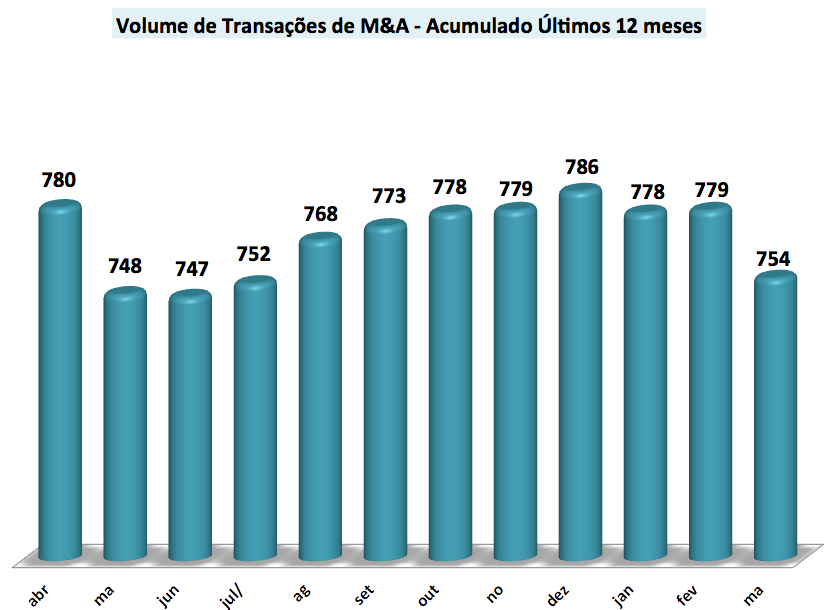

O mês sinaliza uma ligeira queda ( 3,2%) do número de transações de M&A acumuladas nos últimos doze meses - mar/14, com 754 operações, comparativamente com o mesmo período do mês anterior.

O mês sinaliza uma ligeira queda ( 3,2%) do número de transações de M&A acumuladas nos últimos doze meses - mar/14, com 754 operações, comparativamente com o mesmo período do mês anterior.

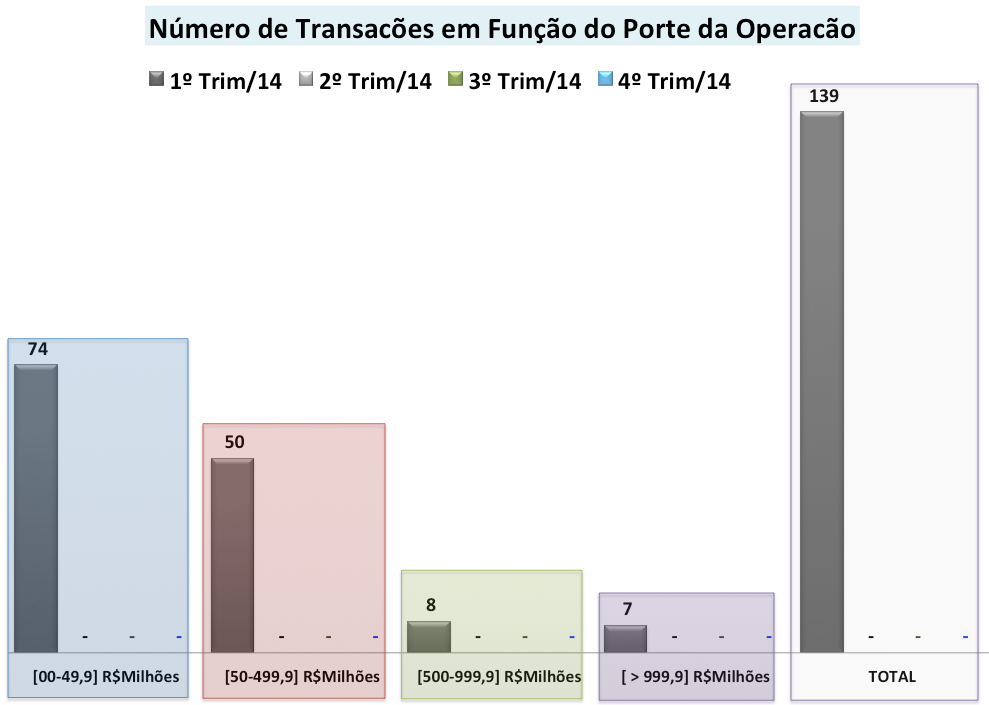

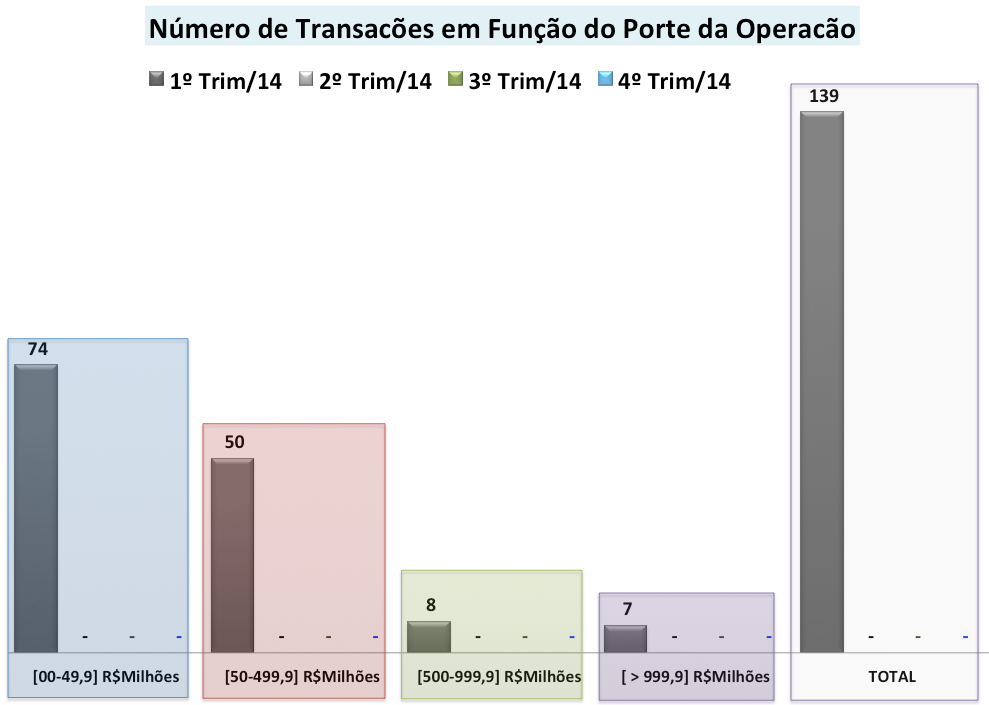

Das 40 transações apuradas em março, 21 são de porte até R$ 49,9 milhões - 52,5% do total e responderam por 3,5% do seu valor. Para este mesmo porte de operações, no 1ºTrim/14 - registraram-se 74 transações representando 53,2% e 3,6% do valor.

A maior redução do número de operações realizadas no mês de março, em relação ao mês anterior, ocorreu no perfil de transações de pequeno porte - até R$ 49,9 milhões.

No topo da pirâmide, apuraram-se 2 transações com porte acima de R$ 1,0 bilhão, representando 5,0% do número de operações e corresponderam por 53,2% do valor das transações. Para este mesmo perfil de operações no 1ºTrim/14, foram identificadas 7 transações representando 5,0% e responsáveis por 53,9% do valor.

Quanto aos montantes dos negócios realizados em mar/14, estima-se o total de R$ 9,7 bilhões, considerando Valores Divulgados (89,9%) e Não Divulgados (10,1%), representando uma queda de 19,6% em relação ao mês anterior.

Quanto aos montantes dos negócios realizados em mar/14, estima-se o total de R$ 9,7 bilhões, considerando Valores Divulgados (89,9%) e Não Divulgados (10,1%), representando uma queda de 19,6% em relação ao mês anterior.

O maior apetite ficou por conta dos investidores Estratégicos com 24 operações (60,0%), enquanto os investidores Financeiros realizaram 14 transações ( 40,0%). Sob a ótica do país de origem do investidor, os de origem Estrangeira predominaram com 67,5% das operações e 84,1% dos montantes investidos. Os de origem Nacional responderam com 32,5% dos negócios e 15,9% dos valores envolvidos.

O maior apetite ficou por conta dos investidores Estratégicos com 24 operações (60,0%), enquanto os investidores Financeiros realizaram 14 transações ( 40,0%). Sob a ótica do país de origem do investidor, os de origem Estrangeira predominaram com 67,5% das operações e 84,1% dos montantes investidos. Os de origem Nacional responderam com 32,5% dos negócios e 15,9% dos valores envolvidos.

DESTAQUES DA:

- FusÕes E AquisiÇÕes: 66 TransaÇÕes Realizadas Em Abril/15

Foram realizadas 66 transações no mercado brasileiro de fusões & aquisições no mês de abril/2015, correspondendo a um investimento da ordem de R$ 11,2 bilhões. Representa uma queda de 21,4%, em relação ao número de operações do mês...

- FusÕes E AquisiÇÕes: 84 TransaÇÕes Realizadas Em MarÇo/15

O mercado brasileiro de fusões & aquisições registrou 84 transações em março/15, representando um investimento da ordem de R$ 39,5 bilhões. Envolvem direta ou indiretamente empresas brasileiras de 28 setores. Representa um crescimento de 31,1%,...

- FusÕes E AquisiÇÕes: 64 TransaÇÕes Realizadas Em Fevereiro/15

No mês de fevereiro a indústria de Fusões e Aquisições teve 64 negócios anunciados com destaque pela imprensa, envolvendo direta ou indiretamente empresas brasileiras de 22 setores - com um crescimento de 60,0%, em relação ao mês anterior. Este...

- FusÕes E AquisiÇÕes: 59 TransaÇÕes Realizadas Em Julho/14

Em julho foram anunciados 59 negócios com destaque pela imprensa, envolvendo direta ou indiretamente empresas brasileiras de 20 setores - com queda de 18%, em relação ao mês anterior. Este volume corresponde a um investimento estimado de R$...

- FusÕes E AquisiÇÕes: 62 TransaÇÕes Realizadas Em Abril/14

A indústria de Fusões e Aquisições teve no mês de abril, 62 negócios anunciados com destaque pela imprensa, envolvendo direta ou indiretamente empresas brasileiras de 23 setores - crescimento de 55,0%, em relação ao mês anterior e corresponde...

Marcas e Empresas

FUSÕES E AQUISIÇÕES: 40 TRANSAÇÕES REALIZADAS EM MARÇO/14

No mês de março/14, foram 40 negócios de Fusões e Aquisições anunciados com destaque pela imprensa, envolvendo direta ou indiretamente empresas brasileiras de 12 setores - redução de 18,4%, em relação ao mês anterior e corresponde a um investimento total estimado de R$ 9,7 bilhões, representando uma queda de 19,6% em relação a fev/14.

No 1º Trim/14 apurou-se uma queda de 18,7% no total das transações (139) comparado com mesmo período de 2013. O valor total do investimento nos primeiros três meses de 2014 alcançou R$ 31,4 bilhões.

Os setores de TECNOLOGIA DA INFORMAÇÃO (TI) e OUTROS foram os mais ativos no mês de marco.

A operação de maior expressão foi por conta da BR Properties envolvendo a venda de imóveis por R$3,18 bi para grupo GLP.

Operações de Fusões e Aquisições divulgadas com destaque pela imprensa brasileira no decorrer do mês de MARÇO e 1º TRIMESTRE de 2014.

ANÁLISE DO MÊS E DO 1º TRIMESTRE

Os 5 setores mais ativos responderam por 75% do total das operações e 85% do valor total dos investimentos .

Constata-se uma acentuada queda de 38,5% no comparativo do número de transações realizadas no mês de março de 2014 em relação ao mesmo mês de 2013.

O mesmo acontece em relação ao 1º Trim./14, confrontado com igual período de 2013, queda de 18,7%

Em março/14, o segmento TECNOLOGIA DA INFORMAÇÃO (TI) continua liderando com a realização de 16 transações representando 40% do total.

No gráfico dos Top 10 setores mais ativos no 1º Trim., além de TI, destacam-se OUTROS; ALIMENTOS, BEBIDAS E FUMO e COMPANHIAS ENERGÉTICAS.

Os setores que apresentaram maiores quedas no nº de transações no 1º Trim/14, em relação ao mesmo período de 2013, foram LOJAS DE VAREJO e TELECOMUNICAÇÕES E MÍDIA.

Por sua vez, os setores que mais cresceram no nº de operações no 1ºTrim/14, em relação ao mesmo período de 2013, foram: IMOBILIÁRIO e OUTROS.

No gráfico TOP 10, abaixo, estão relacionados por ordem de relevância os investimentos acumulados realizados no 1º Trim./14, ALIMENTOS, BEBIDAS E FUMO; IMOBILIÁRIO e COMPANHIAS ENERGÉTICAS

Das 40 transações apuradas em março, 21 são de porte até R$ 49,9 milhões - 52,5% do total e responderam por 3,5% do seu valor. Para este mesmo porte de operações, no 1ºTrim/14 - registraram-se 74 transações representando 53,2% e 3,6% do valor.

A maior redução do número de operações realizadas no mês de março, em relação ao mês anterior, ocorreu no perfil de transações de pequeno porte - até R$ 49,9 milhões.

No topo da pirâmide, apuraram-se 2 transações com porte acima de R$ 1,0 bilhão, representando 5,0% do número de operações e corresponderam por 53,2% do valor das transações. Para este mesmo perfil de operações no 1ºTrim/14, foram identificadas 7 transações representando 5,0% e responsáveis por 53,9% do valor.

TOP 5 - MAIORES TRANSAÇÕES EM VALOR em MARÇO/2014

MAIORES - As maiores operações cujos valores foram divulgados pela imprensa estão relacionadas no TOP 5. Destaque ficou por conta da operação da BR Properties em que acerta a venda de imóveis por R$3,18 bi para grupo GLP.- BR Properties acerta venda de imóveis por R$3,18 bi para grupo GLP. A BR Properties, que tem como principal acionista o Banco BTG Pactual, anunciou a venda de imóveis comerciais para o grupo Global Logistic Properties (GLP) por 3,18 bilhões de reais. A transação envolve 34 imóveis entre galpões industriais e de logística, os mesmos que foram alvo de negociações com a WTGoodman em novembro passado.

- Bain Capital compra Intermédica por quase R$ 2 bilhões. A operadora de planos de saúde Intermédica, que faturou R$ 979 milhões em 2012, foi vendida neste sábado para o fundo de private equity Bain Capital por quase R$ 2 bilhões. O Bain, que já controla no Brasil a empresa de call center Atento, fica com 100% das ações da empresa e seu fundador, Paulo Barbanti, deve deixar o cotidiano da companhia.

- Cemig eleva participação na Santo Antonio Energia. A Cemig anunciou que elevou sua participação na Santo Antonio Energia, hoje em 10%. O operação ocorreu com a aquisição, por meio do FIP Melbourne, no qual a Cemig GT é cotista, de 83% do capital total e 49% das ações com direito a voto da SAAG Investimentos, detidas pela Andrade Gutierrez Participações. O preço da aquisição será de R$ 835.384.911,00 e, até a data da conclusão da transação, a SAAG deterá 12,4% de participação na Madeira Energia, mais conhecida como Santo Antonio Energia.

- DDR vende participação em Sonae Sierra por US$343,6 mi. A operadora e proprietária norte-americana de shoppings DDR fechou a venda de sua participação na joint venture que controla a Sonae Sierra para focar em aquisições e desenvolvimento de shopping centers no seu mercado doméstico. Alexander Otto, o maior acionista individual da companhia, e seus afiliados acordaram a compra da fatia de 50 por cento da DDR na Sonae Sierra Brazil BV Sarl por 343,6 milhões de dólares.

- Chilena Sonda compra brasileira CTIS por US$170 mi. A empresa chilena de tecnologia Sonda afirmou nesta quinta-feira que comprou a provedora brasileira de serviços de tecnologia CTIS por cerca de 170 milhões de dólares, expandindo sua presença no maior mercado da América Latina. A Sonda disse que o preço final da aquisição pode aumentar em 36 milhões de dólares, dependendo dos resultados da CTIS em 2014 até 2018. A CTIS teve vendas de aproximadamente 358 milhões de dólares em 2013. 13/03/2014 Com aquisição de 100% da CTISpor um valor que pode chegar a R$ 485 milhões, dos quais R$ 85 milhões estão pendentes de resultados entre 2014 e 2018.

- Cemig eleva participação na Santo Antonio Energia. O preço da aquisição será de R$ 835.384.911,00 e, até a data da conclusão da transação, a SAAG deterá 12,4% de participação na Madeira Energia, mais conhecida como Santo Antonio Energia.

- WEG anuncia aquisição de fabricantes de motores elétricos e componentes para "linha branca" na China WEG S.A. anunciou a assinatura de acordos para a aquisição do fabricante chinês de motores elétricos para lavadoras e secadoras de roupa Changzhou Sinya Electromotor Co. Ltd e do fabricante de componentes Changzhou Machine Master Co. Ltd.

- BR Properties acerta venda de imóveis por R$3,18 bi para grupo GLP.

- DDR vende participação em Sonae Sierra por US$343,6 mi. A operadora e proprietária norte-americana de shoppings DDR fechou a venda de sua participação na joint venture que controla a Sonae Sierra para focar em aquisições e desenvolvimento de shopping centers no seu mercado doméstico. Alexander Otto, o maior acionista individual da companhia, e seus afiliados acordaram a compra da fatia de 50 por cento da DDR na Sonae Sierra Brazil BV Sarl por 343,6 milhões de dólares.

- Bain Capital compra Intermédica por quase R$ 2 bilhões. A operadora de planos de saúde Intermédica, que faturou R$ 979 milhões em 2012, foi vendida neste sábado para o fundo de private equity Bain Capital por quase R$ 2 bilhões.

SUMÁRIO DOS DESTAQUES DO MÊS - FUSÕES E AQUISIÇÕES

A ordem da relação das transações de Fusões e Aquisições segue a data em que foram divulgadas pela imprensa e postadas no blog fusoesaquisicoes.blogspot.com. e podem ser localizadas nos endereços abaixo.DESTAQUES DA:

- SEMANA DE 25/mar a 06/abr/14

- SEMANA DE 24 a 30/mar/14

- SEMANA DE 17 a 23/mar/14

- SEMANA DE 10 a 16/mar/14

- SEMANA DE 03 a 09/mar/14

- SEMANA DE 24/fev a 02/mar/14

- FUSÕES E AQUISIÇÕES: 49 TRANSAÇÕES REALIZADAS EM FEVEREIRO/2014

- TI - RADAR de Fusões e Aquisições, em fevereiro/2014

M&A - QUEM, O QUÊ, QUANDO, QUANTO, COMO e POR QUÊ

A pesquisa FUSÕES E AQUISIÇÕES - DESTAQUES DO MÊS tem o propósito de captar o “clima” do mercado das operações de Fusões e Aquisições bem como sinalizar suas principais tendências. Trata-se da compilação de notícias visando tornar mais acessíveis e conhecidos os negócios de fusão, aquisição e venda realizados entre empresas com atuação no Brasil. Todas as informações sobre os negócios citados no presente relatório são obtidas a partir de notícias consideradas confiáveis publicadas pela imprensa e divulgadas no “estado" pelo blog FUSOESAQUISICOES.BLOGSPOT http://fusoesaquisicoes.blogspot.com.br , não sendo feita qualquer verificação quanto à sua veracidade, precisão ou integridade do conteúdo. Sempre que possível, serão mencionados os nomes dos compradores – investidor estratégico ou fundos de private equity, dos vendedores, a tese de investimento e principais “value drivers”, o valor da transação, forma de pagamento, múltiplos praticados (Valor da Empresa/EBITDA, Valor da Empresa/Receita) etc. Muitas vezes a notícia não é clara a respeito dos valores/forma de pagamentos e respectivos múltiplos. É bem-vinda toda e qualquer contribuição para tornar as informações mais precisas e transparentes.

loading...

- FusÕes E AquisiÇÕes: 66 TransaÇÕes Realizadas Em Abril/15

Foram realizadas 66 transações no mercado brasileiro de fusões & aquisições no mês de abril/2015, correspondendo a um investimento da ordem de R$ 11,2 bilhões. Representa uma queda de 21,4%, em relação ao número de operações do mês...

- FusÕes E AquisiÇÕes: 84 TransaÇÕes Realizadas Em MarÇo/15

O mercado brasileiro de fusões & aquisições registrou 84 transações em março/15, representando um investimento da ordem de R$ 39,5 bilhões. Envolvem direta ou indiretamente empresas brasileiras de 28 setores. Representa um crescimento de 31,1%,...

- FusÕes E AquisiÇÕes: 64 TransaÇÕes Realizadas Em Fevereiro/15

No mês de fevereiro a indústria de Fusões e Aquisições teve 64 negócios anunciados com destaque pela imprensa, envolvendo direta ou indiretamente empresas brasileiras de 22 setores - com um crescimento de 60,0%, em relação ao mês anterior. Este...

- FusÕes E AquisiÇÕes: 59 TransaÇÕes Realizadas Em Julho/14

Em julho foram anunciados 59 negócios com destaque pela imprensa, envolvendo direta ou indiretamente empresas brasileiras de 20 setores - com queda de 18%, em relação ao mês anterior. Este volume corresponde a um investimento estimado de R$...

- FusÕes E AquisiÇÕes: 62 TransaÇÕes Realizadas Em Abril/14

A indústria de Fusões e Aquisições teve no mês de abril, 62 negócios anunciados com destaque pela imprensa, envolvendo direta ou indiretamente empresas brasileiras de 23 setores - crescimento de 55,0%, em relação ao mês anterior e corresponde...