Marcas e Empresas

- Fundos Que Pagam Dividendos Direto Aos Acionistas

No mercado, existem fundos de investimento em ações que pagam os dividendos recebidos diretamente ao cotista (chamarei neste texto de “FIA direto”), ao invés da abordagem tradicional de incorporar esse valor nas cotas.Em geral, esses fundos são...

- Cdb Com Pagamento Mensal

Recentemente, um banco lançou um CDB que paga juros mensais de 1% ao mês. Aqui, alguns comentários sobre esse produto.O primeiro é sobre o próprio cálculo de rentabilidade do produto. A melhor solução para calcular o retorno do título é através...

- Enganados Pela Composição

A composição faz com que as coisas pareçam maiores do que são. Fonte da foto: horlo(Fooled by Compounding)R. David McLeanJournal of Portfolio Management. Inverno. 2012 Todos os que estudam o mercado acionário já devem ter se deparado com a...

- Retornos: Comparando O Incomparável

Foi publicado há pouco um artigo no Valor (e também no site da Exame) que pretendia ensinar estratégias para reduzir o risco de investimento em ações e que, ainda por cima, não reduziria o retorno. Foram citadas quatro “alternativas” para investir...

- βeta

No cálculo de retornos exigidos de ações para avaliação de empresas (taxa de desconto), gestão de investimentos (retorno esperado) ou finanças corporativas (custo do capital próprio), usa-se comumente a seguinte fórmula: Retorno Exigido: Taxa...

Marcas e Empresas

Cálculo de retorno de carteiras

Um problema prático com o qual o investidor se depara é com a análise do desempenho histórico de sua carteira de investimentos. Esse problema é ainda maior quando possui aplicações em diversas instituições e quando faz novos aportes ou resgates em sua carteira.

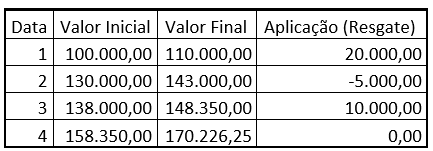

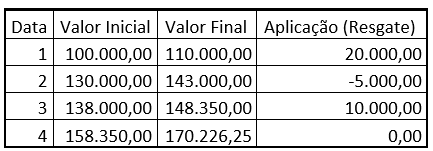

Considere que o investidor esteja na situação abaixo:

Suponha que a aplicação ou resgate seja feita sempre no final do período, de forma que o valor inicial no período seguinte seja o valor final do anterior, mais ou menos as aplicações ou resgates.

Uma primeira abordagem seria calcular o retorno no período e acumular. Nesse caso:

Retorno Período 1: 110/100-1 = 10%

Retorno Período 2: 143/130-1 = 10%

Retorno Período 3: 148,35/138-1 = 7,50%

Retorno Período 4: 170,22625/158,35-1 = 7,50%

O retorno acumulado desses quatro anos é de 39,83%.

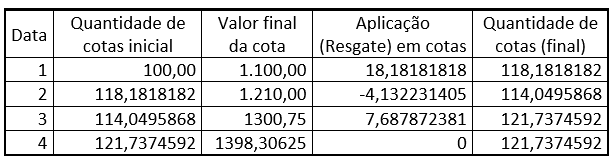

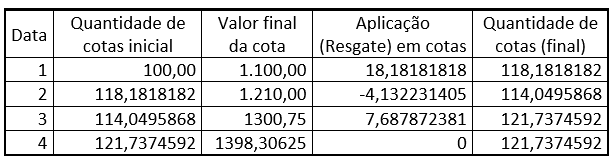

Outra abordagem poderia ser a da “cotização”, ou seja, calcular o retorno de sua carteira como se fosse um fundo de investimentos. Por exemplo:

O resultado final desse método é o cálculo da rentabilidade através do cálculo da variação do valor da cota. Nesse caso: 1398,30625/1000 = 39,83%, que não coincidentemente bate com o resultado do primeiro método.

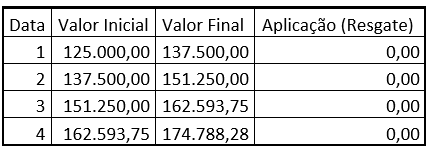

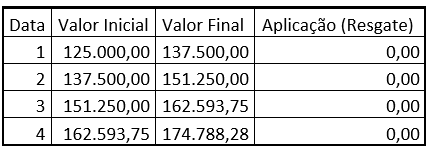

Esses dois métodos mostram o desempenho médio da carteira. Há, porém, uma questão importante a ser apontada nesses dois métodos equivalentes. Imagine que o investidor tivesse investido $ 125 mil logo de início, sem fazer aportes ou resgates intermediários. O resultado seria:

O rendimento período a período dessa carteira é o mesmo e, por consequência, o retorno acumulado. Porém, o resultado final é diferente, $ 174 mil contra $ 170 mil. É possível fazer uma série de alterações à série inicial, modificando os aportes intermediários e os resgates. O retorno através dos dois primeiros métodos vai ser sempre o mesmo, porém, o valor final será diferente em cada método.

Isso acontece porque a ordem em que as aplicações e resgates são feitos importa. Eu já comentei anteriormente essa questão em dois artigos (Retornos: Comparando o incomparável e TIR não é média). O cálculo da taxa interna de retorno (TIR) permite uma melhor avaliação da evolução patrimonial do investidor. Para o primeiro caso, a TIR é de 8,69% a.a. (39,58% em quatro anos) e para o segundo é justamente de 39,83%.

Isso aconteceu porque o investidor investiu menos pesadamente nos períodos de maior rentabilidade (os dois primeiros períodos) em relação à situação de investimento único e ainda aumentou o investimento antes de um período de rentabilidade baixa.

Dessa forma, a ordem em que aplicações e resgates são feitas importa para o valor monetário final. A interpretação da TIR nesse caso é que enquanto a acumulação de retornos mensais e a cotização (os dois primeiros métodos) medem o desempenho dos investimentos, a TIR mede a taxa de retorno efetivamente obtida pelo investidor considerando fluxos de caixa intermediários ou, como mencionei antes, a sua evolução patrimonial. Numericamente, é como se $ 100 mil ficassem aplicados à taxa 8,69% a.a. por quatro períodos, $20 mil ficaram aplicados pela mesma taxa por três períodos e por ai vai, só ressalvando que isso não é linear na prática.

Resumindo tudo, o investidor deveria manter registro de três coisas: o desempenho de suas aplicações (individualmente e no agregado), as aplicações e resgates e o valor financeiro. Com o primeiro registro, pode verificar a qualidade dos seus investimentos, com o segundo pode calcular a TIR e ter uma ideia da taxa pela qual o seu patrimônio está sendo rentabilizado e com o terceiro verificar como o seu patrimônio está evoluindo em termos monetários.

loading...

- Fundos Que Pagam Dividendos Direto Aos Acionistas

No mercado, existem fundos de investimento em ações que pagam os dividendos recebidos diretamente ao cotista (chamarei neste texto de “FIA direto”), ao invés da abordagem tradicional de incorporar esse valor nas cotas.Em geral, esses fundos são...

- Cdb Com Pagamento Mensal

Recentemente, um banco lançou um CDB que paga juros mensais de 1% ao mês. Aqui, alguns comentários sobre esse produto.O primeiro é sobre o próprio cálculo de rentabilidade do produto. A melhor solução para calcular o retorno do título é através...

- Enganados Pela Composição

A composição faz com que as coisas pareçam maiores do que são. Fonte da foto: horlo(Fooled by Compounding)R. David McLeanJournal of Portfolio Management. Inverno. 2012 Todos os que estudam o mercado acionário já devem ter se deparado com a...

- Retornos: Comparando O Incomparável

Foi publicado há pouco um artigo no Valor (e também no site da Exame) que pretendia ensinar estratégias para reduzir o risco de investimento em ações e que, ainda por cima, não reduziria o retorno. Foram citadas quatro “alternativas” para investir...

- βeta

No cálculo de retornos exigidos de ações para avaliação de empresas (taxa de desconto), gestão de investimentos (retorno esperado) ou finanças corporativas (custo do capital próprio), usa-se comumente a seguinte fórmula: Retorno Exigido: Taxa...