Marcas e Empresas

- Retornos Históricos

Os perigos de se olhar para trás quando deveríamos olhar para frente. Fonte da imagem: http://www.flickr.com/photos/33033965@N00/6089902717/ No capítulo 3 do livro Expected Returns, Antti Ilmanen começa a analisar o retorno dos ativos...

- Retornos

Existem muitas definições de retorno em análise de investimentos e avaliação de empresas. Diferem em algumas peculiaridades e em suas utilizações. Retorno Histórico Cálculo: Preço Hoje/Preço Antes (ajustado por proventos) -1 Conceito: Nada...

- βeta

No cálculo de retornos exigidos de ações para avaliação de empresas (taxa de desconto), gestão de investimentos (retorno esperado) ou finanças corporativas (custo do capital próprio), usa-se comumente a seguinte fórmula: Retorno Exigido: Taxa...

- Risco E Retorno (renda Fixa)

Os conceitos de risco e retorno na renda fixa e na renda variável são muito semelhantes. A grande diferença é que o risco (a incerteza sobre os retornos futuros) de um título de renda fixa é muito menor do que na renda variável. Além de menor,...

- Risco E Retorno (renda Variável)

Risco e Retorno são dois conceitos essenciais em Finanças, conceitos intimamente ligados. Esse post tratará especificamente do risco e do retorno para ativos de renda variável, não tratando da renda fixa. O retorno passado de um ativo é a sua valorização...

Marcas e Empresas

Retornos Esperados Capítulo 1

(continuação da resenha do livro Expected Returns de Antti Ilmanen)

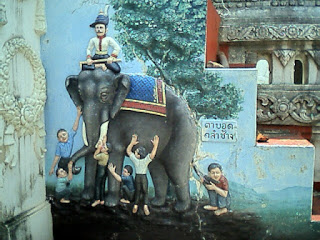

No primeiro capítulo, Ilmanen afirma que é necessário uma visão mais ampla para podermos enxergar a “figura completa” dos retornos de ações. Ele usa duas imagens para ilustrar essa busca pelo retrato completo: O elefante do poema de J.G. Saxe (citado também por Mintzberg em seu Safári de Estratégia) e um cubo.

São vários os tipos de perspectivas para se analisar os retornos de ativos, mas o problema (que também ocorre em todo tipo de campos de estudo) é tomar a parte pelo todo e pensar que uma abordagem pode lidar com toda a complexidade da questão. É como tatear o elefante e achar que ele é uma perna, uma tromba etc. Serão quatro perspectivas analisadas pelo autor referente a três tipos de retornos: de tipos de ativos (ações, títulos do tesouro, etc.), de estratégias (valor, crescimento, carry etc.) e de fatores de risco (liquidez, inflação, crescimento etc.), que compõem o cubo mostrado pelo autor.

No restante do capítulo, Ilmanen escreve sobre as perspectivas de análise, começando pela mais comum, a de retornos históricos. São vários os problemas dessa abordagem: há vieses temporais (o resultado muda muito se termina ou acaba em um momento especialmente bom ou ruim), janelas curtas atrapalham e longas demais podem refletir uma realidade diferente, retornos variam ciclicamente, há vieses como o de sobrevivência, entre outras questões. Mas o exame dos retornos históricos gera uma série de observações interessantes, como a tendência de que as ações superem os títulos do governo, que títulos de renda fixa mais longos superem os mais curtos e que ativos menos líquidos sejam mais lucrativos do que os menos líquidos. Há algumas evidências de que algumas estratégias como valor, carry e momento podem gerar bons resultados, enquanto que estratégia de comprar ações de crescimento possuem a desvantagem de o preço pago pela ação ser alto demais.

A segunda perspectiva é a das teorias financeiras, que começaram com o CAPM, a ideia de que os investidores descontam os fluxos de caixa a taxa superiores à taxa livre de risco e que os retornos são dados por essa taxa de desconto. Essa taxa de desconto seria determinada por um prêmio por risco e a sensibilidade do preço do ativo aos movimentos do mercado. Depois, descobriu-se uma série de outros fatos, como a existência de múltiplos determinantes dos retornos além da volatilidade e os prêmios por investir nos fatores de risco depende do comportamento do ativo em bons e maus tempos, maior retorno devendo ser esperado de ativos que têm pior desempenho justamente nos piores momentos (quando o mercado e a economia estão mal). Além do mais, há a questão da assimetria (não será tão bom em tempos bons quanto será ruim em maus tempos, por exemplo) e da variação no tempo dos prêmios (recompensa por risco, iliquidez etc. muda ao longo do tempo). Uma questão importante nesse último ponto é se vale a pena buscar antecipar mudanças nos prêmios por risco (ou seja, tentar fazer market timing).

Com as desvantagens de utilizar dados históricos, muitos investidores passam a procurar indicadores que sinalizem alguma tendência futura, como relação Preço/Lucro, retorno de dividendos, curva de juros ou diferencial de retornos entre títulos com classificações de risco diferentes. Em mercados de baixa, os preços caem e podem sinalizar retornos futuros superiores de uma maneira parecida com a queda no preço de um título de renda fixa, sendo necessário distinguir entre queda por conta da aversão ao risco da queda por conta da mudanças nos fundamentos.

Por fim, há o que o autor chamou de “retornos esperados baseados na perspectiva”, que seria a estimativa de retornos baseada nas visões particulares de cada investidor. Ou seja, um gestor de fundos pode ter uma expectativa de retorno com relação a determinado ativo que em nada está relacionada com o risco ou com qualquer das análises anteriores. Esse deveria ser o diferencial de um gestor ativo de fundos. Funciona? Há controvérsias, mas isso será tratado quanto conveniente.

Embora esse não seja o foco, o autor vai examinar os retornos dos gestores de fundos, de uma maneira parecida com a análise do retorno de ativos. Porém, essa análise sofrerá dos mesmos problemas do exame de retornos, a dependência de dados históricos e a difícil extrapolação futura.

No fim, o autor pergunta se o livro será útil para os investidores mais interessados em seguir um índice de referência ou para os investidores ativos? Nessa parte, ele faz uma diferenciação entre decisões estratégicas (de longo prazo e que devem estar de acordo com os objetivos e restrições do investidor) e táticas (de curto prazo, “beta-timing” nas palavras de Ilmanen). O índice de referência é uma carteira “isenta de perspectiva” ou, como o autor escreve, o lugar natural para o investidor estar no caso de não ter uma opinião tática ou não ache que possa adicionar valor por gestão ativa. Embora o foco talvez seja nas decisões estratégicas, o livro pode ser útil para finalidades táticas.

Ao longo do livro, Ilmanen examina explicações racionais e explicações irracionais / comportamentais, seguindo a linha de procurar examinar de maneira mais completa possível o problema em questão. E, no fim do primeiro capítulo, Ilmanen reafirma a dificuldade de se estudar os retornos esperados (que são inerentemente não observáveis) e que a melhor esperança é aprimorar o entendimento sobre a questão com a finalidade de ter um “saudável respeito” pelo risco.

Imagem: Ilustração de Pawyi Lee de domínio público, disponível na Wikipédia.

loading...

- Retornos Históricos

Os perigos de se olhar para trás quando deveríamos olhar para frente. Fonte da imagem: http://www.flickr.com/photos/33033965@N00/6089902717/ No capítulo 3 do livro Expected Returns, Antti Ilmanen começa a analisar o retorno dos ativos...

- Retornos

Existem muitas definições de retorno em análise de investimentos e avaliação de empresas. Diferem em algumas peculiaridades e em suas utilizações. Retorno Histórico Cálculo: Preço Hoje/Preço Antes (ajustado por proventos) -1 Conceito: Nada...

- βeta

No cálculo de retornos exigidos de ações para avaliação de empresas (taxa de desconto), gestão de investimentos (retorno esperado) ou finanças corporativas (custo do capital próprio), usa-se comumente a seguinte fórmula: Retorno Exigido: Taxa...

- Risco E Retorno (renda Fixa)

Os conceitos de risco e retorno na renda fixa e na renda variável são muito semelhantes. A grande diferença é que o risco (a incerteza sobre os retornos futuros) de um título de renda fixa é muito menor do que na renda variável. Além de menor,...

- Risco E Retorno (renda Variável)

Risco e Retorno são dois conceitos essenciais em Finanças, conceitos intimamente ligados. Esse post tratará especificamente do risco e do retorno para ativos de renda variável, não tratando da renda fixa. O retorno passado de um ativo é a sua valorização...